BANJALUKA, Vlada Republike Srpske promijenila je podzakonske akte kako bi mogla preko Investiciono-razvojne banke direktnim ugovorima kreditirati pojedine banke u Srpskoj, a posle toga taj kredit konvertovati u kapital, odnosno da države preuzme banku, saznaje poslovni portal CAPITAL.ba.

BANJALUKA, Vlada Republike Srpske promijenila je podzakonske akte kako bi mogla preko Investiciono-razvojne banke direktnim ugovorima kreditirati pojedine banke u Srpskoj, a posle toga taj kredit konvertovati u kapital, odnosno da države preuzme banku, saznaje poslovni portal CAPITAL.ba.

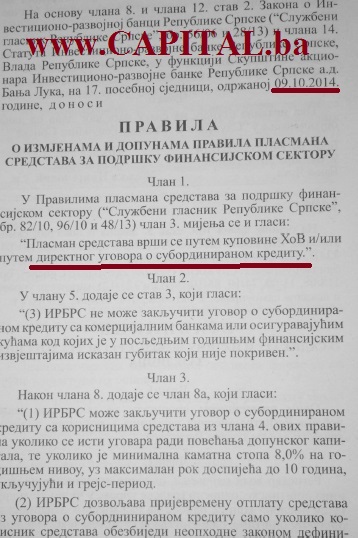

Vlada Republike Srpske je tri dana pred opšte izbore u BiH (09.oktobra), usvojila izmjene i dopune “Pravila plasmana sredstava za podršku finansijskom sektoru” kojima se, po prvi put, omogućava IRB-u da komercijalnim bankama i osiguravajućim kućama sada, uz kupovinu njihovih hartija od vrijednosti može pomoći i „putem direktnog ugovora o subordiniranom kreditu“.

Drugom dopunom omogućava se da se IRB banci kredit dat putem direktnog ugovora može zamijeniti za akcije banke ili osiguravajućeg društva.

U usvojenim „Pravilima o izmjenama i dopunama Pravila plasmana sredstava za podršku finansijskom sektoru“ navodi se da IRB može zaključiti ugovor o subordiniranom kreditu, „ukoliko se radi povećanje dopunskog kapitala, te ukoliko je minimalna kamatna stopa osam odsto na godišnjem nivou“.

Stručnjaci iz finansijskog sektora sa kojima smo razgovarali smatraju da je ovo skandalozna odluka.

„Član 3. izmjenjenih Pravila koji propisuje da kamatna stopa ne može biti ispod 8%, je skandalozan. Ko može predvidjeti kretanje kamatnih stopa?. Pored toga suludo je da banka uzima kredit od država od 8%, a ta ista banka kreditira državu, kupujući njene hartije od vrijednosti po 2%, odnosno obveznice po 5%. Znači nema ekonomske logike, osim ako je nešto drugo cilj“, nezvanično nam je prokomentarisao jedan od domaćih bankara.

On ističe da se u Pravilima odmah otvara mogućnost konverziji u kapital, što znači da je ovo samo uvertira za preuzimanje određenih banaka od strane države.

U članu 2. Izmjenjenih Pravila navodi se da se ugovor o subordiniranom kreditu ne može zaključiti samo sa bankama i osiguravajućim kućama koje su u poslednjim finansijskim izvještajima iskazale gubitak koji nije pokriven.

Ovo je na prvi pogled dobra mjera, ali samo na prvi pogled.

„Ako je neka banka poslovala sa gubitkom i pokrila ga, ne znači da je ta banka sada sigurna i da je dovoljno kapitalizovana. Neke od domaćih banaka, poput Bobar i Banke Srpske, su iskazale velike gubitke i pokrile ih kapitalom, ali i dalje su u velikim problemima“, kaže sagovornik CAPITAL-a.

Ovakvim Pravilima prijeti jasna opasnost da banke neće vraćati dobijene kredite i da će ih država konvertovati u kapital.

Drugo, preuzimanje nekoliko banaka od država je protivno javnim stavovima MMF-a i uslova za produženje Stend baj aranžmana.

Regulator, Agencija za bankarstvo RS bi morala reagovati i ovo spriječiti, tako što će preuzeti upravljanja “problematičnim” bankama, jer u suprotnom cijelo finansijsko tržište RS bi moglo pretrpjeti ogromne posljedice.

Nezakonito!

Iz IRB-a, kako saznaje portal CAPITAL već je zatraženo od Vlade RS da stavi van snage usvojene izmjene Pravila plasmana podrške finansijskom sektoru, jer su one nesprovodive i nezakonite. Drugim zakonskim propisima onemogućena je konverzija kredita u kapital otvorenih akcionarskih društava.

1 komentar

Molimo Vas da pročitate sledeća pravila prije komentarisanja:

Komentari koji sadrže uvrede, nepristojan govor, prijetnje, rasističke ili šovinističke poruke neće biti objavljeni. Nije dozvoljeno lažno predstavljanje, ostavljanje lažnih podataka u poljima za slanje komentara. Molimo Vas da se u pisanju komentara pridržavate pravopisnih pravila. Komentare pisane isključivo velikim slovima nećemo objavljivati. Zadržavamo pravo izbora i skraćivanja komentara koji će biti objavljeni. Mišljenja sadržana u komentarima ne predstavljaju stavove poslovnog portala CAPITAL.ba. Komentare koji se odnose na uređivačku politiku možete poslati na adresu [email protected]

Čestitke autoru za članak. Ovde sigurno nije u pitanju pomoć bankama jer, da jeste, kamatna stopa bila bi “0%”, kao u svim normalnim državama kada se strateške poslovne banke u jednj državi spašavaju od kolapsa (stečaja). Posebno je pitanje da li države uopšte treba da spašavaju banke u tržišnoj ekonomiji (liberal kapitalizmu), ali to je druga tema. Uloga IRB RS ne bi ni trebala da bude da pomaže poslovne banke, nego privredu, ali i to je neka druga tema. Pitanje je koliko je to zakonito (ustavno), ali i to je neka druga tema. O čemu može da se radi konkretnom slučaju: (a) da se banke stave u takav dužnički (podanički) odnos da, pre ili posle, neće moći da vrate pozajmljena sredstva. Tada se dug pretvara u kapital (akcije), koje bi IRB RS poslije mogla da proda odabranim kupcima (“gladnim” političarima iz aktuelne vlasti, i (b) da se od oslabljenih banaka te iste akcije kupe po “ucenjivačkim” uslovima, jer između varijante da odu u stečaj ili prodaju dio kapitala (akcija), bolje im je da izaberu ovo drugo. Takav scenarijo je već viđen u slučajevima nekih ranije oslabljenih banaka, (Nova banka, Bobar banka, Pavlović banka, Balkan Investment banka, itd) pa ne bi čudilo da se to ponovo desi.

Međutim, daleko veći problem ovde je činjenica da će se sve te visoke kamate prevaliti na leđa privrede jer, da bi vratile pozajmice sa visokim kamatama, i istovremeno nešto zaradile, banke dužnici IRB RS, moraju da to pokriju kroz vlastite plasmane. Tako dolazimo do zaključka da IRB RS umesto da pomaže privredu, ona joj indirektno odmaže time što stavlja u dužničko ropstvo njene poslovne banke od kojih privreda objektivno zavisi. …I tako se IRB RS, kao i u velikom broju dosadašnjih slučajeva, transformiše u vlastitu suprotnost, drugim rečima: služi samo da zadovolji interese malog broja odabranih klijenata (čitaj: političara iz vrha aktuelne vlasti u RS)..da nije žalosno, bilo bi smešno…